MedicAL: la prima polizza malattia per i Clienti della Rete Alleanza

(A firma di Achille D’Ortenzio) –

La vita è purtroppo densa di insidie, nessuno è al sicuro da eventi come infortuni o malattie. Assicurarsi contro tali evenienze può garantirci un solido ombrello che ci permette di affrontare, almeno dal punto di vista economico, qualsiasi situazione si possa improvvisamente presentare.

Le assicurazioni malattia in Italia non sono una necessità assoluta come in altri Paesi, nei quali, non essendoci l’assicurazione medica per tutti, occorre trovare un’alternativa valida per via privata.

In caso di malattia, il sistema sanitario nazionale tutela i cittadini per tutte le cure. Le assicurazioni malattia, in Italia, quindi hanno uno scopo diverso.

Sono strumenti che possono tornare molto utili se servono prestazioni urgenti, specializzate o comunque per non subire perdite economiche a causa della malattia. Permettono non soltanto di conservare il reddito che altrimenti andrebbe perso a causa dell’incapacità momentanea di svolgere il proprio lavoro, ma consentono anche di affrontare le spese mediche impreviste, per ricoveri in cliniche private o magari per ottenere in modo tempestivo prestazioni ad alto tasso di specializzazione.

Le polizze infortuni possono tutelare l’assicurato invece da qualunque evento di natura violenta e imprevista che possa provocare lesioni fisiche determinate e osservabili. Possono coprire situazioni che vanno dall’inabilità temporanea (garantendo quindi una diaria giornaliera per ogni giorno di lavoro perso o una diaria giornaliera in caso di ricovero ospedaliero) fino al caso molto più grave dell’invalidità permanente, che prevede un risarcimento proporzionale alla percentuale di invalidità causata dal sinistro. Infine, il caso più grave, è quello della morte dell’assicurato in conseguenza di un incidente. In questo caso, il risarcimento verrà erogato ai beneficiari della polizza o agli eredi dell’assicurato. La polizza con il caso morte, allo stesso modo di quella per l’invalidità permanente, è molto indicata per le famiglie mono-reddito o per chi svolge mansioni rischiose.

La polizza di inabilità temporanea è invece molto usata dai liberi professionisti o dai lavoratori autonomi, che non hanno diritto ai cosiddetti “giorni di malattia” garantiti contrattualmente, dai lavoratori dipendenti.

Quando si stipula una polizza malattia o infortuni, si compila un questionario sanitario obbligatorio in cui si forniscono tutte le informazioni relative al proprio stato di salute che la compagnia di assicurazione ritiene necessario conoscere per valutare consapevolmente l’opportunità di assicurare o meno il soggetto in questione. Dichiarazioni non veritiere, inesatte o reticenti rese nel questionario, possono compromettere il diritto alla prestazione.

Come le assicurazioni di responsabilità civile, anche le polizze malattia prevedono delle clausole di esclusione, che permettono alla compagnia di assicurazione di non pagare il risarcimento all’assicurato: queste includono malformazioni, aborti volontari non terapeutici (sono considerati terapeutici quegli aborti effettuati per salvaguardare la salute della madre), cure dentistiche, malattie della sfera psichica, interventi di chirurgia estetica. Inoltre nel caso in cui insorgano alcolismo, tossicodipendenza, Aids o schizofrenia, mentre ancora opera la polizza d’assicurazione malattia, essa decade immediatamente e senza rimborso dei premi già pagati.

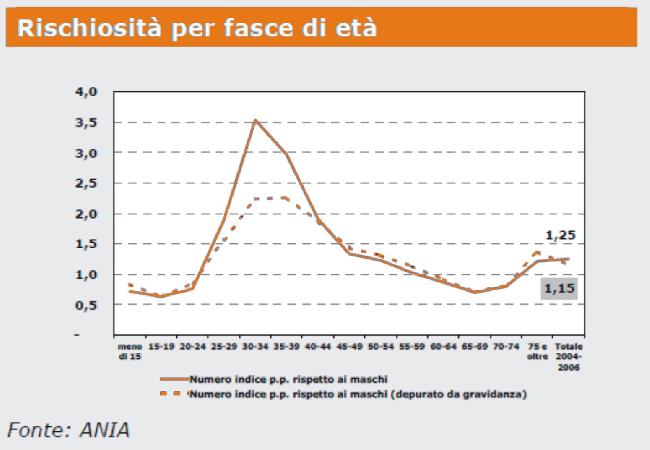

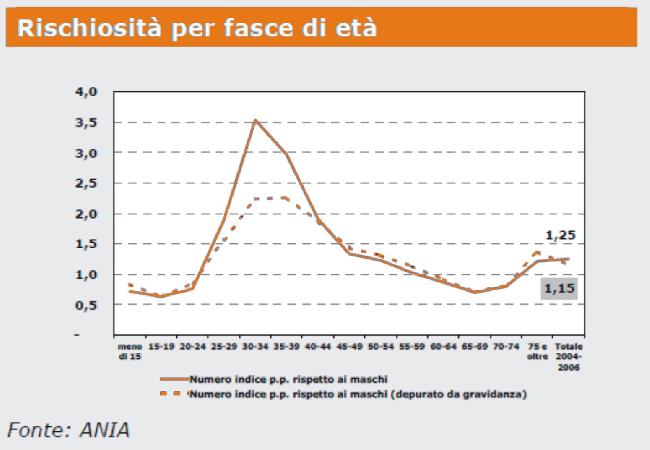

Per ottenere il risarcimento per il sinistro malattia, bisogna inviare tutta la documentazione alla compagnia assicurativa, accludendo copie di tutta la documentazione medica disponibile: certificati, cartelle cliniche e ricevute di tutte le spese di cui si chiede il risarcimento.In uno studio effettuato dall’ANIA, analizzando gli andamenti tecnici del ramo malattia si evidenzia un coefficiente di premio puro per le femmine pari a 1,15, ossia il 15% più elevato di quello dei maschi. La maggiore differenza tra i due sessi si registra nella fascia di età tra i 30 e i 34 anni quando il premio puro delle femmine è 3,5 volte superiore a quello dei maschi (2,1 se si escludono i costi della gravidanza). Le differenze si riducono nella fascia di età compresa tra i 40 e i 50 anni, mentre le femmine sono per le assicurazioni relativamente “meno costose” dei maschi tra i 60 e i 74 anni.

MedicAL è il nuovo prodotto malattia studiato per la protezione della persona e distribuito dalla Rete Alleanza, brand commerciale di Alleanza Toro SpA (Gruppo Generali), che va ad ampliare la gamma dei prodotti danni.

Alleanza, a distanza di pochi mesi dal debutto di ALSereno, il primo prodotto infortuni che in due mesi ha raccolto 2 milioni di premi per 7.000 polizze, fa il bis con MedicAL, mettendo così a frutto la competenza maturata da Toro nel comparto Danni.

MedicAL di Alleanza, di durata 3 anni, è composta da una copertura principale (indennità da intervento chirurgico) e da due coperture accessorie da scegliere singolarmente: la diaria da ricovero (con o senza convalescenza) e l’assistenza.

La copertura principale copre l’intervento chirurgico, causato da infortunio o malattia, con una indennità predefinita, in base a 7 classi di intervento, diversa a seconda del massimale scelto (Base o Top). L’indennizzo è indipendente dalle spese sostenute e da successive valutazioni del sinistro. Viene riconosciuto al 100% anche in caso di ricorso alle strutture del Servizio Sanitario Nazionale.

Nelle coperture accessorie la diaria da ricovero riconosce, un importo fisso di 50 o 75 euro (Base o Top) per ogni giorno di degenza o convalescenza.

La copertura assistenza, disponibile nelle due versioni Small o Large, offre una serie di servizi tra cui la consulenza medica, il trasporto in caso di malattia o infortunio, il rimborso spese per l’accompagnatore e servizi sanitari post ricovero.

Il costo medio della copertura principale oscilla tra i 500 e i 700 euro a seconda del massimale scelto e tra i 700 e i 1.000 euro aggiungendo le coperture accessorie.

Un prodotto innovativo adatto a tutti i componenti della famiglia che rappresenta un’ulteriore opportunità per dare risposte alle esigenze dei nostri Clienti.