Alleanza: un futuro sicuro e in serenità – “AlMeglio” e “Alleata previdenza” i fondi pensione per l’integrazione pensionistica offerti dalla compagnia

(A firma di Achille D’Ortenzio) –

Con Ia Riforma dalla previdenza complementare

eontrata in vigore iI 1° gennaio 2007, circa 11 milioni

di Iavoratori dipendenti del settore privato e 5

milioni di Iavoratori autonomi o Iiberi

professionisti, sono stati chiamati a decidere

come e dove collocare il proprio TFR.

La riforma, introdotta con un anno di anticipo

rispetto alla data stabilita, tende ad affrontare in

modo concreto una serie di problematiche Iegate

al sistema providenziale pubblico, ed in

particolare:

I lavoratori dipendenti cha hanno daciso di

Iasciara il TFR in azienda potranno in qualsiasi

momento destinare la propria liquidazione ad una

forma di Previdenza Complementare ed anche gli

assunti dopo il 31 dicembre 2006 dovranno

decidere come investire il Ioro TFR entro 6 mesi

dalla data di assunzione.

Coloro cha hanno già aderito a forme di

previdenza complementare potranno sempre

decidere di passare ad un altro fondo dopo due

anni daII‘adesione, mentre i lavoratori che sono

stati iscritti al Fondo INPS, attraverso il cosiddetto

meccanismo del silenzioassenso, potranno

richiedere di passare ad altro Fondo dopo un anno

daIl’ iscrizione.

Scegliere una forma di previdenza complementare permette al lavoratore di beneficiare di significativi vantaggi fiscali, poiché in sede di denuncia del proprio reddito potrà abbattere dall’imponibile i contributi volontari fino ad un massimo di € 5.164,57 .

Sui rendimenti maturandi versare un’imposta dell’11% annuale, a fronte di un 12,5 % di altri prodotti finanziari.

Le Prestazioni pensionistiche (capitale o rendita), limitatamente alla parte corrispondente ai contributi dedotti, sono tassate con aliquota fissa del 15%, che si riduce dello 0,30% per ogni anno in più oltre il 15° anno di partecipazione, con un limite massimo del 9% (35 anni di partecipazione). Decorsi otto anni dall’adesione, si possono chiedere anticipazioni sino al 75% del maturato per spese sanitarie o acquisto/ristrutturazione della prima casa, oppure il 30% per qualsiasi motivo.

La pensione integrativa sarà erogata nel momento in cui matureranno i requisiti del pensionamento, ma si potrà decidere di proseguire la contribuzione con i versamenti oltre l’età pensionabile purché si abbia almeno un anno di contribuzione a tale forma.

Le prestazioni sono erogate sotto forma di capitale fino al 50% del montante accumulato, oppure essere liquidate al 100% del capitale maturato se la pensione risultante sarà inferiore al 50% dell’assegno sociale.

Anche questa categoria di lavoratori è incentivata a crearsi una previdenza integrativa personalizzabile, valgono le stesse regole sopra descritte sia per la deducibilità fiscale sui contributi versati, che per la tassazione dei rendimenti e delle prestazioni finali, oltre alla possibilità di passare ad un altro fondo per chi ha già aderito ad una forma complementare dopo due anni dall’adesione.

Il datore di lavoro nei confronti dei dipendenti che hanno deciso di lasciare il loro TFR in azienda, potrà indicare al lavoratore stesso di partecipare ad un fondo complementare tra le soluzioni previste dalla riforma, in particolare istituire con un accordo collettivo un fondo aperto, ottimizzando così i vantaggi fiscali sia per l’azienda che per il dipendente.

La Riforma, infatti, ha introdotto nuovi vantaggi fiscali per le aziende.

Il versamento del TFR a una forma complementare comporterà una riduzione del costo del lavoro, grazie all’esonero del contributo dello 0,2% della retribuzione al fondo di garanzia INPS, cui si aggiungerà un ulteriore 0,19% della retribuzione stessa nel 2008.

Inoltre, le aziende avranno una deduzione fiscale del 6% (imprese fino a 49 dipendenti), o del 4% (imprese da 50 dipendenti in su) del TFR versato alla previdenza, nonché l’esonero della rivalutazione obbligatoria del TFR.

Per le aziende infine, sarà più agevole pianificare i flussi finanziari in uscita, poiché la liquidazione del TFR avverrà a cura del fondo pensione senza alcun anticipo di denaro da parte del datore di lavoro.

Consigliare la strada migliore da percorrere per crearsi una previdenza integrativa utilizzando il TFR, è l’obiettivo di Alleanza, società leader in Italia sul mercato assicurativo vita e una delle più importanti in Europa, che con la sua esperienza ultracentenaria mette a disposizione dei numerosi lavoratori, una consulenza personalizzata e qualificata con informazioni accurate e calibrate per soddisfare qualsiasi esigenza.

Alleanza, infatti è tra le prime società ad aver realizzato nuovi prodotti di previdenza complementare che conta oggi due soluzioni:

“Alleata previdenza” e “AlMeglio”.

Alleata Previdenza è il Piano individuale pensionistico di tipo assicurativo che offre una soluzione a chi ha l’esigenza di costruirsi una pensione integrativa alla pensione pubblica.

Opera in regime di contribuzione definita, cioè la pensione è determinata in funzione dei contributi versati e dei relativi rendimenti.

Rientra tra i prodotti che beneficiano della nuova normativa fiscale studiata dallo Stato per agevolare la previdenza complementare. Il Rendiconto e i dati storici dei rendimenti realizzati non sono disponibili in quanto di nuova costituzione.

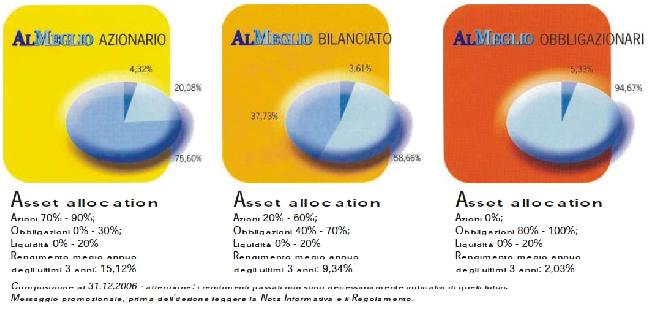

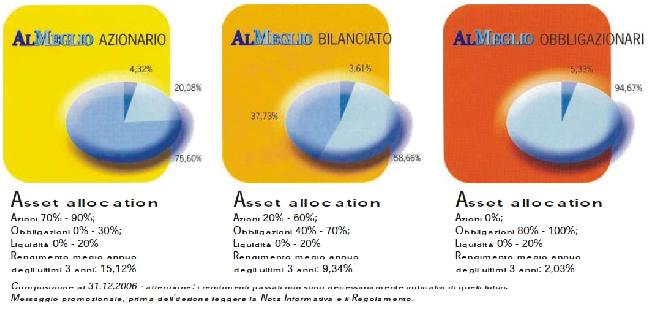

AlMeglio è una forma pensionistica complementare realizzata mediante la costituzione di un patrimonio separato e autonomo finaliz zato esclusivamente all’erogazione di prestazioni previdenziali.